Über diesen Beitrag

Ade Schalterhalle, hallo digitale Kundenkommunikation. Aus den klassischen Schalter-Gesprächen werden Call-Center-Anrufe, Mails und Chats. KI in der Kundenkommunikation verspricht hier ganz neue Lösungsansätze. Dabei muss die neue Kommunikationsform allerlei Anforderungen erfüllen. Wirtschaftlich muss sie sein, aber eben auch kundenfreundlich. Aber ist das wirklich eine zielführende Möglichkeit für Banken?

In diesem Beitrag gehen wir der Frage auf den Grund, was Kunden überhaupt von der Kommunikation mit ihrer Bank erwarten. Immer mit einem Augenmerk darauf, ob und wie Künstliche Intelligenz dabei hilft – und was die Kundschaft davon hält.

Inhaltsverzeichnis

Der perfekte Kundenkontakt: Was wünschen sich Bankkunden?

Vor einigen Jahren standen sie alle noch mit ihren Fragen und Anliegen in der Schlange vorm Schalter: die Oma mit Hut, der hektische Mann im Anzug, der Working-Dad und die kaugummikauende 17-Jährige. Die Schalterhallen gibt’s nicht mehr. Die Fragen und Anliegen schon. Denn der Informationsbedarf ist unverändert hoch. Nur der Weg, wie Kunden und Kundinnen ihre Fragen stellen, hat sich verändert.

Manche treffen wir in der überfüllten Warteschleife der Hotline wieder. Was sie dort erwarten: eine rasche Antwort auf ihre Fragen – am besten innerhalb von 30 Sekunden. Das besagt zumindest ein Bericht der InTime Marketing & Consulting GmbH. Was sie dort finden: in den meisten Fällen ein „wir sind gleich persönlich für Sie da“, über mehrere Minuten hinweg. Gemäß InTime-Bericht ist das deutlich zu lang: 85 % der Befragten legen spätestens nach einer Minute auf. Die Oma mit Hut hat vielleicht etwas mehr Geduld. Der hektische Mann im Anzug nicht.

Andere klicken sich durch das Online-Portal der Bank. Was sie dort erwarten: die richtigen Infos, am besten in leicht verständlichen Häppchen. Was sie dort finden: die große Verwirrung. Entweder sind es viel zu viele Informationen oder viel zu wenige. Deswegen wechseln sie rasch zur klassischen Suchmaschine, besagt eine PwC-Studie. Kunden finden sich auf Banken-Websites oft überhaupt nicht zurecht. Im schlimmsten Fall bedeutet das, dass Nutzer und Nutzerinnen wie der Working-Dad und die 17-Jährige ihre Antworten schließlich beim Wettbewerb finden. Oder gar nicht.

Dabei bringt die Studie ein ziemlich eindeutiges Fazit hervor: Bankkunden wünschen sich mehr Information, Interaktion und Nutzerfreundlichkeit. Davon sind beide Szenarien allerdings ziemlich weit entfernt. Von dem Ziel der Banken, ihre Produkte zu verkaufen, ebenfalls. Zu einer Beratung über Finanzprodukte kommt es häufig nur mit den Kunden, die genau wissen, was sie wollen.

Zurück in die Schalterhalle will trotzdem niemand – auch die Kunden nicht. Auch das hat die PwC-Studie hervorgebracht: Die durchschnittlich 37,6 Jahre alten Befragten haben in der Regel kein Interesse daran, sich auf den Weg in eine Bankfiliale zu machen.

Aufgabe sollte also sein, die klaffende Lücke zwischen den Erwartungen und der Realität in der alltäglichen Kundenkommunikation zu schließen. Chatbots mit künstlicher Intelligenz versprechen, genau dabei zu helfen.

Chatbot-Planung leicht gemacht mit unserer interaktiven Schritt-für-Schritt-Anleitung

AI-Agent Guide PDF Download

- E-Mail Adresse eingeben und absenden

- PDF direkt per E-Mail zum Download erhalten

Wie Künstliche Intelligenz zu mehr Kundenzufriedenheit beitragen kann

Halten wir fest: Manche klicken sich durch das Netz, andere hängen in der Warteschleife der Hotline. Aber wie hilft Künstliche Intelligenz, ihre Anliegen schnell zu lösen?

Um es vorweg zu nehmen: Die Möglichkeiten sind gigantisch. Denn Chatbots können heute weit mehr als Standardantworten auf Standardfragen geben. Mittlerweile gibt es intelligente Chatbots, die jeden Tag ein bisschen schlauer werden. Im Gegensatz zu früheren Systemen basieren sie auf generativer Künstlicher Intelligenz.

In der Praxis sieht das zum Beispiel so aus: Während die 17-Jährige sich verzweifelt durch das Online-Portal der Bank klickt, erkennt die KI, dass sie Hilfe braucht. Der Chatbot bietet ihr proaktiv Support an. Natürlich weiß sie, dass dort nicht wirklich ein Mensch am anderen Ende der Leitung sitzt, da der Chatbot sich als solcher zu erkennen gibt Schließlich ist sie mit Smartphones und digitalen Assistenten aufgewachsen. Sie tippt in das Chat-Feld: „Konto für Ausbildungsstart“.

Der Chatbot erkennt ihren Bedarf und verrät ihr die nächsten Schritte. Wie diese aussehen, entscheidet die Bank selbst: Die 17-Jährige kann zum Beispiel einen Beratungstermin vereinbaren oder ihr Girokonto direkt online eröffnen. Natürlich zusammen mit ihren Eltern, erklärt ihr der Chatbot.

Die Akzeptanz gegenüber Chatbots ist größer als gedacht …

Dass die 17-Jährige den KI-Chatbot akzeptiert, ist die Regel, nicht die Ausnahme. Laut der EOS Chatbot-Studie 2021 akzeptieren 70 % der Befragten den Service durch einen Chatbot sehr gut, weitere 26 % immerhin noch annehmbar. Gerade einmal 4 % können sich gar nicht mit dem Chatbot anfreunden.

… aber gilt das auch für sensible Bankprodukte?

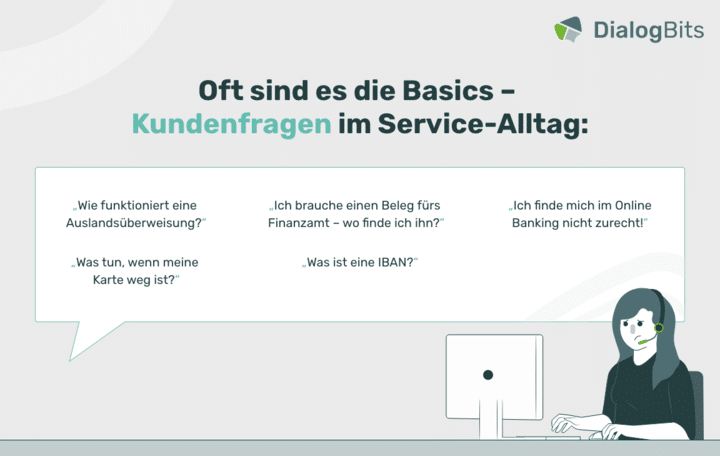

Zugegeben, Bankprodukte sind einfach nochmal etwas anders. Schließlich sind Gespräche über Geld von Natur aus hochsensibel und noch dazu ziemlich komplex. In der Praxis spielt das oft aber gar keine große Rolle. Denn wer einige Zeit in der Schalterhalle oder in der Telefonhotline lauscht, merkt schnell: Viele der Gespräche sind längst nicht so sensibel, wie man denkt. So möchte der Working-Dad nur wissen, welche Zahlungsinformationen er angeben muss, um eine Überweisung aus Kroatien zu erhalten.

Was lapidar klingt, ist im Alltag vieler Servicemitarbeiter Standard. Bankgeschäfte sind für viele Menschen eine Raketenwissenschaft, dadurch scheitert es manchmal schon an den Basics. So haben wir schon viele Geschichten aus den Hotlines von Finanzdienstleistern gehört: Kunden fragen, was eine IBAN ist, wie man das Tageslimit für Überweisungen im Online Banking ändert oder was man tun muss, wenn die EC-Karte seit Tagen verschwunden ist.

Alles Anliegen, die ein intelligenter Chatbot in Sekundenschnelle beantwortet, ohne auch nur eine einzige persönliche Information des Kunden abzufragen. Und das rund um die Uhr, auch mitten in der Nacht. Schneller und einfacher kann der Working-Dad seine Antwort gar nicht bekommen – und hat wieder Zeit, sich um seine Familie zu kümmern.

Die wirklich sensiblen Gespräche über komplexe Bankprodukte finden anschließend im ruhigen Beraterbüro statt. So war es schon früher zu Schalterhallen-Zeiten und so ist es auch heute – auch wenn das Büro immer öfter digital ist. Der Mann im Anzug muss dafür nur wissen, mit wem er überhaupt sprechen muss, wenn er ein Haus finanzieren möchte. Eine Frage, die der Chatbot schnell beantwortet – schon nach wenigen Sekunden im Online-Portal.

Chatbots senken die Hemmschwelle, Fragen zu stellen

Wer schon im Kundenkontakt gearbeitet hat, weiß: Die Fragen, die Kunden über die Lippen kommen, sind nur die Spitze des Eisbergs. Denn von alleine geben viele gar nicht erst zu, etwas nicht zu wissen. Zu stolz – oder zu schüchtern. Eine Hemmschwelle, die gegenüber Bots nicht gilt.

Unterstrichen wird diese Erfahrung von der Aussage einer Probandin der PwC-Studie: Sie hat das Gefühl, die Mitarbeitenden der Bank seien genervt von ihr. Ob es wahr ist oder nicht: Wer das Gefühl hat zu stören, überlegt sich jede Frage zwei Mal. Und beendet das Gespräch schließlich mit dem Gefühl, nicht alles verstanden zu haben.

Künstliche Intelligenz ermöglicht den persönlichen Kontakt statt ihn zu ersetzen

Der Mann im Anzug hat einen Termin in der Wohnungsbauabteilung, die 17-Jährige bei einem Privatkundenberater und der Working-Dad weiß, dass er nur die IBAN und den BIC benötigt. Nur die Oma mit Hut wartet noch immer geduldig in der Warteschleife. Ihr großer Vorteil: Laut EOS Chatbot-Studie 2021 lösen intelligente Chatbots fast 50 % der Anfragen direkt. Dadurch rufen deutlich weniger Menschen bei der Hotline an – und sie bekommt schneller einen gut gelaunten Mitarbeiter ans Telefon. Und der hat genug Zeit, sie von den Vorteilen eines Fondssparplans für ihren Enkel zu überzeugen.

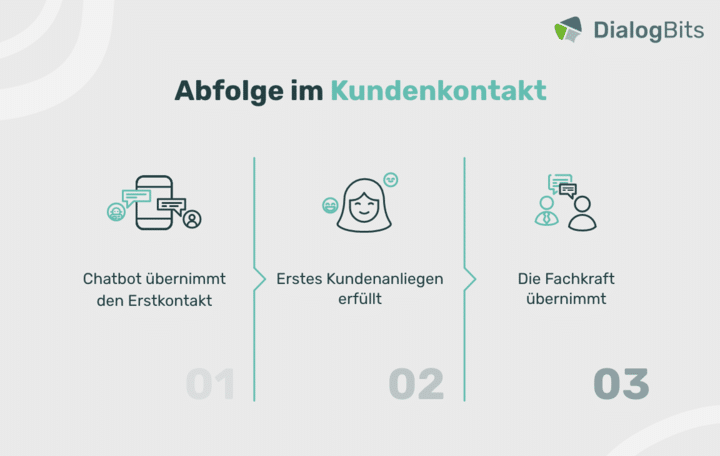

Denn genau hier liegt das Spezialgebiet von Chatbots: Im Erstkontakt mit Kunden filtern sie einfache und komplexe Anliegen und vermitteln weiter. Laut EOS-Studie nutzen 58 % der befragten Unternehmen die Bots für den Erstkontakt und 48 % für eine Teilleistung. Es geht nicht darum, den menschlichen Kontakt vollständig zu ersetzen, sondern darum, ihn überhaupt erst zu ermöglichen.

Die Vorteile von Künstlicher Intelligenz in der Kundenkommunikation von Banken auf einen Blick

Lass uns nochmal kurz zusammenfassen, wie KI-Chatbots im Service-Alltag der Bank helfen:

- Chatbots holen antwortsuchende Kunden ab, bevor sie an den Wettbewerb geraten.

- Chatbots erledigen einfache Routine-Aufgaben selbstständig – ganz ohne Hilfe eines Beraters oder einer Beraterin.

- Dadurch haben Mitarbeitende Kopf und Hände frei, sich um die Geschäftsprozesse zu kümmern, die wirklich Umsatz generieren.

- Chatbots entlasten gestresste Mitarbeitende effektiv – und verbessern so ihre Leistungsfähigkeit.

Wie nutzt Du die Vorteile der KI für Deine Kundenkommunikation?

Die deutschen Sparkassen starten aktuell mit ihrem Chatbot Linda in die Kundenkommunikation – und beweisen damit, dass Künstliche Intelligenz am virtuellen Bankschalter eine ziemlich gute Figur machen kann. Wie sich Linda entwickelt hat und wo ihre Vorteile liegen, erfahren Sie hier.

Damit Chatbots wie Linda sowohl bei Bankkunden als auch bei der Regulatorik gut ankommen, müssen sie natürlich einige besondere Herausforderungen meistern. Das klingt erstmal aufwendig, kann in der Praxis aber ziemlich einfach sein – wenn Sie es von Anfang an richtig angehen:

Nutze Generative KI

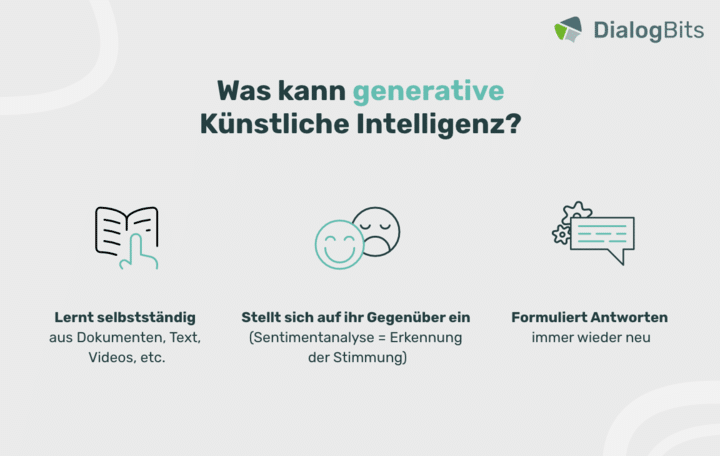

Generative Künstliche Intelligenz hat früheren Chatbot-Modellen einiges voraus. Ihr Antwort-Spektrum begrenzt sich nicht auf vorher eingegebene Standard-Phrasen, sondern setzt sich aus der zugrunde liegenden Wissensdatenbank immer wieder neu zusammen.

Wähle eine datenschutzkonforme Variante

Bei vielen der häufigen Fragen spielt nicht einmal der Name des Kunden eine Rolle. Bei manch anderen schon. Hinzu kommt, dass manche Kunden etwas zu entspannt mit ihren sensiblen Daten umgehen – und womöglich sogar ihre Geheimzahl in den Chatbot tippen. Gerade in der Kundenkommunikation einer Bank ist eine datenschutzkonforme Variante deswegen noch wichtiger als in vielen anderen Branchen. Achte deswegen auf Sicherheit und Serverstandort. Liegen nicht alle Server des Betreibers in Europa, solltest Du den Bot alternativ auf Deinem eigenen betreiben können.

Wähle einen selbstlernenden Chatbot

Künstliche Intelligenz ist immer so klug, wie Du es ihr ermöglichst. Selbstlernende generative Künstliche Intelligenz lernt selbstständig alles, was Du ihr aufträgst. Du wirst staunen, wie schnell der Chatbot Fragen zu Deinen Bankdokumenten beantwortet – schon kurz nachdem Du ihn mit den nötigen Dokumenten gefüttert hast.

Wähle einen Chatbot mit Empathie

Ein guter Berater hat Feingefühl. Eine Eigenschaft, die Chatbots nicht nachgesagt wird. Dabei ist es mittlerweile durchaus möglich, dass sich die Künstliche Intelligenz empathisch an ihren Gesprächspartner anpasst. Die generative KI von DialogBits passt sich der Sprache des Kunden an: Schreiben Nutzer eloquent, tut der Chatbot es auch. Schreiben Nutzer in gebrochenem Deutsch, drückt sich der Chatbot in besonders einfacher Sprache aus. Selbst die persönliche Ansprache und die Gefühlslage erkennt die KI und gleicht ihre Antworten daran an.

KI in Banken: Das ist unser Fazit

Die Oma, der Anzugträger, der Working-Dad und die 17-Jährige sind zufrieden. Ohne Zweifel: Nicht jeder von ihnen ist bereit, einen Chatbot zu nutzen – aber das muss auch nicht sein. Für eine deutliche Verbesserung reicht es schon, wenn Chatbots einen gewissen Anteil der alltäglichen Service-Anfragen übernehmen.

Dafür ist die clevere Zusammenarbeit von persönlichem und automatisiertem Kontakt wichtig: Der Chatbot übernimmt die einfachen Dinge, die Fachkräfte die anspruchsvollen. Die Kundinnen und Kunden sind bereit dafür – ein Großteil steht Chatbots schon heute aufgeschlossen gegenüber. Tendenz steigend.

Mit DialogBits nutzt Du einen KI-Chatbot, der zu Deinem Institut und Deinen Kunden passt. Mit allen Vorteilen, die Du in diesem Artikel kennengelernt hast. In einem unverbindlichen Demo-Termin stellen wir Dir gerne vor, wie Dein individueller Chatbot aussehen könnte.

Teste das Potenzial unserer generativen KI-Chatbots selbst und hebe Dein Unternehmenskommunikation auf ein neues Level. Persönliche Beratung, Plattform-Tour und kostenloser Testzugang inklusive.